„Für eine wirkliche Entwarnung muss der Krieg enden“

Nach Corona bringt der Ukraine-Krieg die Märkte außer Atem. In unserem Interview spricht Dr. Martina Noß, Leiterin NORD/LB Research, über die Konjunktur, Zinsen, Währungen und Entwicklungen an den globalen Finanzmärkten. Außerdem beleuchtet sie das fehlende Vertrauen der Verbraucher, das derzeit mit der allgemeinen Unsicherheit zu kämpfen hat.

Geplagt durch den Ukrainekrieg und die Folgen der Corona-Krise erreichen Öl-, Kohle- und Gaspreise aktuell historische Höchststände, die globalen Finanzmärkte sind angespannt. Wie schätzen Sie die Entwicklung der Märkte ein, ist hier eine Beruhigung in Sicht?

In gewisser Weise haben sich die Märkte für fossile Energieträger bereits beruhigt. Die Niveaus sind immer noch extrem hoch, aber eben nicht mehr so hoch wie unmittelbar nach Kriegsbeginn. Das gilt auch für die Volatilität. Zuletzt haben die Preise für Öl, Kohle und Gas erstaunlich gelassen auf den partiellen Gas-Transitstopp der Ukraine, die Gas-Lieferstopps gegen Polen, Bulgarien, Finnland und die Niederlande sowie die beschlossenen EU-Energie-Embargos gegen Kohle und Öl (auf dem Seeweg) reagiert. Möglicherweise hat man sich hier bereits an die allgemeine Unsicherheit gewöhnt.

Andererseits ist es möglich, dass es sich um die Ruhe vor dem Sturm handelt. Einen ersten Test dürfte es geben, wenn im Sommer China vorhandene Lockdowns weiter lockert oder das Land seine Null-Covid-Strategie ändert. Dann geht die Nachfrage nach Öl und Kohle, aber insbesondere nach Gas global wieder hoch. Darüber hinaus dürfte die volle Wucht des gerade beschlossenen EU-Embargos im Ölmarkt noch nicht angekommen sein. Bei der Gasversorgung könnte es richtig dramatisch im nächsten Winter werden, falls nicht genügend Gas verfügbar ist. Die Gefahr, dass es zu echten Rationierungen kommt, ist noch nicht gebannt.

Wirkliche Entwarnung, samt spürbar niedrigeren Preisen und einer Rückkehr zur normalen Volatilität wird es nur geben, wenn der Krieg endet oder wir unabhängiger von fossilen Energien werden. Letzteres dürfte bei Gas bis zu drei Jahren dauern.

Weltweit stehen die Zentralbanken unter Druck, Maßnahmen zur Bekämpfung der Inflation zu ergreifen. Im Mai stieg die Inflation im Euroland auf einen Rekordwert von 8,1%. Welche Maßnahmen der Zentralbanken sind hier Ihrer Meinung nach zu erwarten?

Nicht nur in Nordamerika erwartet die Regierung von der Fed zügige Maßnahmen zur Bekämpfung der Inflation. Auch in Europa hat sich das Inflationsumfeld durch den Angebotsschock infolge des Ukrainekriegs nochmals deutlich verschärft. Damit erhöhte sich auch der Druck auf die EZB, ihren geldpolitischen Exit zu beschleunigen, zunehmend. Entsprechend hat der EZB-Rat in der Juni-Sitzung die Einleitung der Zinswende im Juli vorbereitet. So enden die APP-Nettoankäufe zur Jahresmitte. Ab Juli werden auch die Leitzinsen schrittweise angehoben, zunächst mit 25 Basispunkten. Dies dürfte unserer Einschätzung nach der Auftakt für eine ganze Serie von Zinserhöhungen sein. Im September ist gar eine Erhöhung der Leitzinsen um 50 Basispunkte wahrscheinlich. Bereits im September könnten Negativzinsen somit der Geschichte angehören.

Das BIP hat wieder einen leichten Zuwachs zu vermerken, dennoch bleibt die Stimmung angesichts andauernder Corona-Pandemie und dem Ukraine-Krieg bedrückt, dies reflektiert auch das Verbrauchervertrauen. Wie beurteilen Sie diesen Vertrauensverlust und welche Herausforderungen könnten sich aus diesem ergeben?

Das Wirtschaftswachstum im Euroraum wurde im ersten Quartal erneut von der Corona-Pandemie gebremst, hinzu kam die zusätzliche Belastung durch den Ukraine-Krieg. Wir rechnen für 2022 mit einem Wachstum in Höhe von 3,0% im gemeinsamen Währungsraum. Trotz allmählicher Lockerungen der Coronamaßnahmen dürfte der private Konsum kaum expandieren. Dagegen spricht auch die massive Verschlechterung des Verbrauchervertrauens nach dem Beginn des Ukraine-Kriegs, vor allem wegen des damit verbundenen massiven Inflationsschubs. Das Verbrauchervertrauen sackte in Deutschland nach Schätzungen der GfK im Mai auf ein Rekordtief ab und brach damit noch stärker ein als zu Beginn der Pandemie.

Diese Stimmungslage spiegelt sich im Handel, wo sich das Geschäftsklima seit dem Beginn des Ukrainekriegs deutlich verschlechtert hat, hier sind Belastungen durch die Inflation und die andauernden Lieferprobleme bereits spürbar.

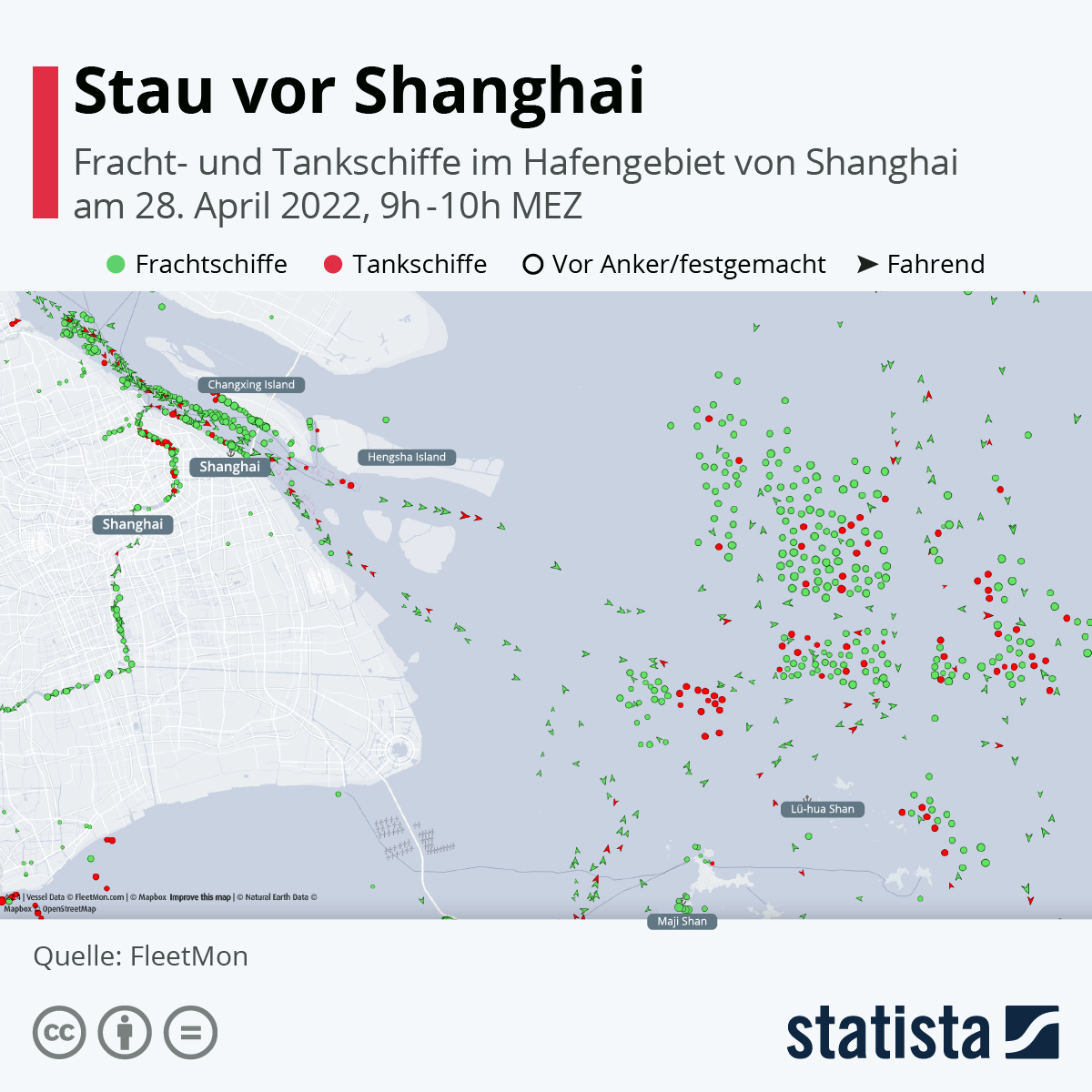

Der letzte harte Lockdown in Shanghai im April und Mai legte einmal mehr den weltgrößten Containerhafen lahm. Welche Konsequenzen ergeben sich hieraus für die Lieferketten?

Die Auswirkungen sind die gleichen, die wir schon mehrmals während der Corona-Pandemie erlebt haben. Die globalen Lieferketten wurden und sind einmal mehr unterbrochen. Denn auch die indirekten Folgen sind hier nicht zu verachten, andere Häfen sind überlastet, zu wenige Container sind im Umlauf, Schiffskapazitäten sind zu niedrig und auch nach der Öffnung des Hafens in Shanghai wird es weitere vier Monate dauern, bis sich der internationale Schiffsverkehr wieder normalisiert. Diese Umstände werden zu weiteren Beeinträchtigungen in den Lieferketten und damit in der Industrieproduktion und dem Einzelhandel führen. Der deutschen Industrie fehlen Rohstoffe und Vorleistungsgüter. Die gefüllten Auftragsbücher können nicht abgearbeitet werden. Es kommt ein weiteres Mal zu Produktionsstaus, auch wenn Unternehmen mittlerweile größere Lagerhaltungen aufbauen.

Interview: Stand 9. Juni 2022